4月17日财经早餐:本周聚焦美联储经济褐皮书,关注两大央行政策会议纪要

17.04.2023

汇通财经APP讯——4月17日(周一),本周重点聚焦美联储经济状况褐皮书,以及多位美联储官员讲话;另外,关注澳洲联储货币政策会议纪要、欧洲央行货币政策会议纪要,欧洲央行行长拉加德发表讲话;周二国新办就国民经济运行情况举行发布会也需关注。

全球财经高官认为经济风险上升 但银行体系仍具韧性

多国部长级官员本周在华盛顿开会后表示,尽管金融体系或能抵御近期银行的动荡,但全球经济增长面临的风险正在上升。西班牙经济部长Nadia Calvino周五发布声明称,“世界经济增长前景依然低迷,下行风险增加”。他此次担任国际货币基金组织(IMF)最高顾问委员会主席。声明称,“政策制定者迅速采取行动以增强对银行体系的信心,在2008-09年全球金融危机后实施的改革的支持下,银行体系仍然稳健且有韧性。”

韩国总统尹锡悦支持率今年首次跌破30%

韩国一项最新民意调查结果显示,总统尹锡悦的支持率降至27%,是今年以来首次跌破30%。韩国媒体表示,对日“屈辱外交”和应对美国“监听门”不力是导致尹锡悦支持率下滑的主要原因。韩国媒体15日报道,民调机构“盖洛普韩国”11日至13日对1002名韩国成年人展开意向调查,让他们评价尹锡悦的施政表现。结果显示,尹锡悦的支持率为27%,较上周下降4个百分点;不支持率为65%,较上周增加4个百分点。(新华社)

韩国出口去年全球市占率2.7%,创2008年来新低

韩联社4月16日消息,随着韩国出口低迷不振,2022年韩国在国际出口市场的占有率创下2008年全球金融危机以来最低水平。据世贸组织(WTO)和韩国贸易协会(KITA)16日消息,去年全球出口总额为24.9万亿美元,其中韩国出口额为6835.85亿美元,占2.74%。(界面新闻)

耶伦:缓慢减少贷款可以起到美联储的一些作用

美国财政部长耶伦表示,在最近的银行倒闭后,美国贷款人可能会减少信贷-这足以做美联储的一些工作,但不足以显著改变她的经济前景。耶伦说:“在这种环境下,银行可能会变得更加谨慎。”这确实往往会导致信贷受到更大的限制,这可能会取代美联储需要进一步加息的做法。”她仍然乐观地认为,随着经济降温和通胀放缓,美国可能会避免经济衰退和失业率大幅上升。

德国将关闭最后三座核电站德国将全面淘汰核电

据路透社报道,德国将于当地时间15日关闭国内的最后三座核电站,这也意味着德国即将全面淘汰核电。报道称,这三座核电站分别是位于巴伐利亚州的伊萨尔二号核电站、斯图加特以北的内卡韦斯特海姆二号核电站和萨克森州的埃姆斯兰核电站,计划于当地时间15日午夜之前永久关闭。2011年,日本福岛县第一核电站辐射泄漏事故发生后,出于安全风险忧虑,时任德国总理默克尔领导的政府制定核电退出计划,准备逐步关停境内全部17座核电站。(央视财经)

五一国内游订单量创5年来最高 较2019年同期增长约200%

据旅游平台统计数据显示,截至目前,五一假期国内旅游订单量较2019年同期增长约200%,创五年来最高纪录。出境游方面,泰国越南等东南亚国家最受青睐,五一期间去这些国家旅游价格普遍比2019年同期上涨20%左右。

IMF官员:欧洲经济面临“三重挑战”

国际货币基金组织(IMF)官员14日说,尽管近期表现尚可,欧洲经济增长趋势正在减弱,面临遏制通胀、维持经济复苏、维护金融稳定三重挑战。(新华社)

拉夫罗夫:“去美元化”的趋势今后肯定会加速,且不可逆转

据塔斯社14日报道,俄罗斯外长拉夫罗夫在新闻发布会上表示,在世界贸易中放弃使用美元,转而使用本国货币的趋势是不可逆转的。“对美元的背离已经开始,目前还不是很快,但肯定会加速。这种趋势是不可逆转的。美国人利用美元的主导地位来管理国际金融和整个世界经济,这已经严重地危及到他们的地位。”拉夫罗夫说。

美国副财长敦促国会尽快提高债务上限 否则将引发“人为制造”的危机

美国财政部副部长阿德耶莫周五表示,国会如果不能提高美国债务上限,就可能引发一场“人为制造”的危机,使经济发展脱轨。他还表示,继续推迟提高31.4万亿美元债务上限将威胁到国际社会对美国经济的信心。“国会提高债务上限至关重要,我们国家最不需要的就是一场人为制造的危机,”阿德耶莫说道。

金价上周五大幅回落,因美元反弹,且美联储官员强调需要再次加息。金价在上一交易日触及一年多高点。美元指数从一年来的低点反弹,美债收益率上升,此前美联储理事沃勒表示,尽管一年来美联储激进加息,但在将通胀率恢复到2%的目标方面 “没有取得多大进展”,仍需要提高利率。

在经济或政治动荡中,黄金与美元同属避险资产,而美元的涨势也削弱了海外买家对黄金的买兴。另外,CME的FedWatch显示,交易员现在对5月份加息25个基点的可能性定价为80.2%,而本周初的可能性为70%,这也拖累了黄金。

RJO Futures的高级市场策略师Daniel Pavilonis表示,随着进入美联储5月决议前的“静默期”,贵金属市场可能会走弱,“价格将在2000美元左右稳定下来。”

白银下跌2.1%,报每盎司25.25美元,早些时候曾升至26.07美元的一年高点,并将迎来周线五连涨。铂金下跌0.7%,报1040.07美元,而钯金上涨0.9%,报1,512.88美元,但两者都有望实现周线上涨。

油价上周五上涨,并势将连续第四周周线上涨,此前西方能源监督机构称,在消费复苏的背景下,今年全球需求将创下历史新高。

国际能源署(IEA)还警告说,石油输出国组织(OPEC)和以俄罗斯为首的其他产油国组成的OPEC+宣布的大幅减产可能会加剧石油供应短缺,并伤害消费者。

这两份合约都是连续第四周上涨,因为对上个月发生的银行危机的担忧有所缓解,而且上周OPEC+意外决定进一步减产。

布伦特原油将录得1.5%的周涨幅,而美国原油本周则上涨2.4%。连涨四周将是2022年6月以来最长的周线连涨。国际能源署在周五的月度报告中称,2023年世界石油需求将增长200万桶/日,达到创纪录的1.019亿桶/日,主要是受中国取消新冠限制后的强劲消费推动。报告称,航空燃料需求增长占2023年总增长的57%。但OPEC周四强调了夏季石油需求的下行风险,作为其决定进一步减产116万桶/日的背景的一部分。

国际能源署表示,OPEC+的决定可能会损害消费者和全球经济复苏。预计到今年年底全球石油供应将下降40万桶/日,理由是预计从3月份开始,OPEC+以外的产量将增加100万桶/日,而OPEC+产油国集团的产量将下降140万桶/日。

Again Capital LLC的合伙人John Kilduff说:“需求上升和相对供应紧张的说法再次站住脚跟,这也是使石油市场受到提振的原因。”

贝克休斯公司的数据显示,作为未来供应指标的美国石油和天然气钻机数量连续第三周下降,这也有助于提振油价。本周美国石油活跃钻机减少了两个,至588个,为2022年6月以来最低,而天然气活跃钻机减少了一个,至157个。

美元指数上周五从一年来的低点反弹,此前3月零售销售的部分数据并不像一些经济学家担心的那样疲软,同时一位重要的美联储决策者警告说,美联储需要继续加息以降低通胀。

美元从最初的下跌中反弹,此前数据显示,美国3月份零售销售下降幅度超过预期,因为消费者减少了对机动车和其他大件商品的购买。

与国内生产总值(GDP)中消费者支出部分最密切对应的核心零售销售上个月下滑了0.3%。然而,尽管3月份有所下降,但1月和2月的增长使消费者支出坚定地处于在第一季度加速增长的轨道。

道明证券高级外汇策略师Mazen Issa说:“除了零售销售控制组,也就是超级核心零售销售,数据总体上是偏弱的,只是比预期的要少一点,让你觉得,也许市场在寻找更弱的东西。”经济学家指出,在1月份非常强劲的背景下,该数据仍然反映了一个强劲的季度。

富瑞金融集团(Jefferies)货币市场经济学家Thomas Simons在一份说明中说,“个人消费在2月和3月趋于平缓,但这是在1月支出势头大增之后,最重要的是,2月和3月的疲软单独看令人苦恼,但由于1月的支出狂潮,季度平均水平要强得多。”

美元指数当日上涨0.57%,报101.53,此前跌至100.78,为去年4月以来最低。它仍处于连续第五周周线下跌的轨道上。

欧元下跌0.44%,至1.0999美元,此前曾触及1.10755美元,为去年4月以来最高。美元兑日元上涨0.91%,至133.78。

投资者正在对美联储今年晚些时候因预期经济放缓而需要降息的可能性进行定价,但经济仍然相对强劲,这使得交易起伏不定。

Issa说,“首要的题材是经济正在放缓,我认为被忽视的是,事情的发展可能需要更长的时间,也许极其缓慢,而美国经济的韧性比人们所认为的要强。”

上周五的其他数据显示,美国4月份的消费者信心有所上升,但家庭对未来12个月的通胀预期上升。3月份美国工厂的产量下降也超过了预期,但在第一季度勉强实现了小幅增长。

美联储理事沃勒上周五表示,尽管一年来积极加息,但在将通胀率恢复到2%的目标方面“没有取得多大进展”,仍需要将利率提高。

亚特兰大联储主席博斯蒂克则表示,再加息25个基点,就能让美联储在结束紧缩周期时,对通胀率将稳步回到2%的目标有一定的信心。

芝加哥联邦储备银行主席古尔斯比也表示,随着美联储在过去一年里的大幅加息的效果在经济中充分显现,美国出现衰退肯定是可能的。联邦基金利率期货交易员认为,美联储在5月2-3日的会议上再加息25个基点的可能性为81%。

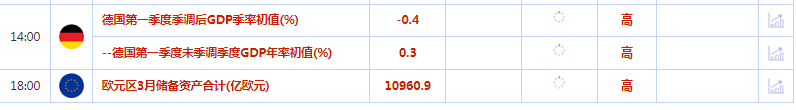

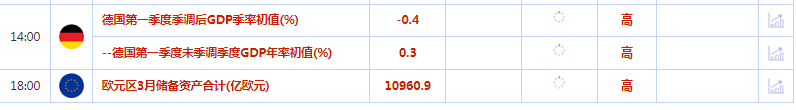

周一前瞻

市场要闻

全球财经高官认为经济风险上升 但银行体系仍具韧性

多国部长级官员本周在华盛顿开会后表示,尽管金融体系或能抵御近期银行的动荡,但全球经济增长面临的风险正在上升。西班牙经济部长Nadia Calvino周五发布声明称,“世界经济增长前景依然低迷,下行风险增加”。他此次担任国际货币基金组织(IMF)最高顾问委员会主席。声明称,“政策制定者迅速采取行动以增强对银行体系的信心,在2008-09年全球金融危机后实施的改革的支持下,银行体系仍然稳健且有韧性。”

韩国总统尹锡悦支持率今年首次跌破30%

韩国一项最新民意调查结果显示,总统尹锡悦的支持率降至27%,是今年以来首次跌破30%。韩国媒体表示,对日“屈辱外交”和应对美国“监听门”不力是导致尹锡悦支持率下滑的主要原因。韩国媒体15日报道,民调机构“盖洛普韩国”11日至13日对1002名韩国成年人展开意向调查,让他们评价尹锡悦的施政表现。结果显示,尹锡悦的支持率为27%,较上周下降4个百分点;不支持率为65%,较上周增加4个百分点。(新华社)

韩国出口去年全球市占率2.7%,创2008年来新低

韩联社4月16日消息,随着韩国出口低迷不振,2022年韩国在国际出口市场的占有率创下2008年全球金融危机以来最低水平。据世贸组织(WTO)和韩国贸易协会(KITA)16日消息,去年全球出口总额为24.9万亿美元,其中韩国出口额为6835.85亿美元,占2.74%。(界面新闻)

耶伦:缓慢减少贷款可以起到美联储的一些作用

美国财政部长耶伦表示,在最近的银行倒闭后,美国贷款人可能会减少信贷-这足以做美联储的一些工作,但不足以显著改变她的经济前景。耶伦说:“在这种环境下,银行可能会变得更加谨慎。”这确实往往会导致信贷受到更大的限制,这可能会取代美联储需要进一步加息的做法。”她仍然乐观地认为,随着经济降温和通胀放缓,美国可能会避免经济衰退和失业率大幅上升。

德国将关闭最后三座核电站德国将全面淘汰核电

据路透社报道,德国将于当地时间15日关闭国内的最后三座核电站,这也意味着德国即将全面淘汰核电。报道称,这三座核电站分别是位于巴伐利亚州的伊萨尔二号核电站、斯图加特以北的内卡韦斯特海姆二号核电站和萨克森州的埃姆斯兰核电站,计划于当地时间15日午夜之前永久关闭。2011年,日本福岛县第一核电站辐射泄漏事故发生后,出于安全风险忧虑,时任德国总理默克尔领导的政府制定核电退出计划,准备逐步关停境内全部17座核电站。(央视财经)

五一国内游订单量创5年来最高 较2019年同期增长约200%

据旅游平台统计数据显示,截至目前,五一假期国内旅游订单量较2019年同期增长约200%,创五年来最高纪录。出境游方面,泰国越南等东南亚国家最受青睐,五一期间去这些国家旅游价格普遍比2019年同期上涨20%左右。

IMF官员:欧洲经济面临“三重挑战”

国际货币基金组织(IMF)官员14日说,尽管近期表现尚可,欧洲经济增长趋势正在减弱,面临遏制通胀、维持经济复苏、维护金融稳定三重挑战。(新华社)

拉夫罗夫:“去美元化”的趋势今后肯定会加速,且不可逆转

据塔斯社14日报道,俄罗斯外长拉夫罗夫在新闻发布会上表示,在世界贸易中放弃使用美元,转而使用本国货币的趋势是不可逆转的。“对美元的背离已经开始,目前还不是很快,但肯定会加速。这种趋势是不可逆转的。美国人利用美元的主导地位来管理国际金融和整个世界经济,这已经严重地危及到他们的地位。”拉夫罗夫说。

美国副财长敦促国会尽快提高债务上限 否则将引发“人为制造”的危机

美国财政部副部长阿德耶莫周五表示,国会如果不能提高美国债务上限,就可能引发一场“人为制造”的危机,使经济发展脱轨。他还表示,继续推迟提高31.4万亿美元债务上限将威胁到国际社会对美国经济的信心。“国会提高债务上限至关重要,我们国家最不需要的就是一场人为制造的危机,”阿德耶莫说道。

贵金属

金价上周五大幅回落,因美元反弹,且美联储官员强调需要再次加息。金价在上一交易日触及一年多高点。美元指数从一年来的低点反弹,美债收益率上升,此前美联储理事沃勒表示,尽管一年来美联储激进加息,但在将通胀率恢复到2%的目标方面 “没有取得多大进展”,仍需要提高利率。

在经济或政治动荡中,黄金与美元同属避险资产,而美元的涨势也削弱了海外买家对黄金的买兴。另外,CME的FedWatch显示,交易员现在对5月份加息25个基点的可能性定价为80.2%,而本周初的可能性为70%,这也拖累了黄金。

RJO Futures的高级市场策略师Daniel Pavilonis表示,随着进入美联储5月决议前的“静默期”,贵金属市场可能会走弱,“价格将在2000美元左右稳定下来。”

白银下跌2.1%,报每盎司25.25美元,早些时候曾升至26.07美元的一年高点,并将迎来周线五连涨。铂金下跌0.7%,报1040.07美元,而钯金上涨0.9%,报1,512.88美元,但两者都有望实现周线上涨。

原油

油价上周五上涨,并势将连续第四周周线上涨,此前西方能源监督机构称,在消费复苏的背景下,今年全球需求将创下历史新高。

国际能源署(IEA)还警告说,石油输出国组织(OPEC)和以俄罗斯为首的其他产油国组成的OPEC+宣布的大幅减产可能会加剧石油供应短缺,并伤害消费者。

这两份合约都是连续第四周上涨,因为对上个月发生的银行危机的担忧有所缓解,而且上周OPEC+意外决定进一步减产。

布伦特原油将录得1.5%的周涨幅,而美国原油本周则上涨2.4%。连涨四周将是2022年6月以来最长的周线连涨。国际能源署在周五的月度报告中称,2023年世界石油需求将增长200万桶/日,达到创纪录的1.019亿桶/日,主要是受中国取消新冠限制后的强劲消费推动。报告称,航空燃料需求增长占2023年总增长的57%。但OPEC周四强调了夏季石油需求的下行风险,作为其决定进一步减产116万桶/日的背景的一部分。

国际能源署表示,OPEC+的决定可能会损害消费者和全球经济复苏。预计到今年年底全球石油供应将下降40万桶/日,理由是预计从3月份开始,OPEC+以外的产量将增加100万桶/日,而OPEC+产油国集团的产量将下降140万桶/日。

Again Capital LLC的合伙人John Kilduff说:“需求上升和相对供应紧张的说法再次站住脚跟,这也是使石油市场受到提振的原因。”

贝克休斯公司的数据显示,作为未来供应指标的美国石油和天然气钻机数量连续第三周下降,这也有助于提振油价。本周美国石油活跃钻机减少了两个,至588个,为2022年6月以来最低,而天然气活跃钻机减少了一个,至157个。

外汇

美元指数上周五从一年来的低点反弹,此前3月零售销售的部分数据并不像一些经济学家担心的那样疲软,同时一位重要的美联储决策者警告说,美联储需要继续加息以降低通胀。

美元从最初的下跌中反弹,此前数据显示,美国3月份零售销售下降幅度超过预期,因为消费者减少了对机动车和其他大件商品的购买。

与国内生产总值(GDP)中消费者支出部分最密切对应的核心零售销售上个月下滑了0.3%。然而,尽管3月份有所下降,但1月和2月的增长使消费者支出坚定地处于在第一季度加速增长的轨道。

道明证券高级外汇策略师Mazen Issa说:“除了零售销售控制组,也就是超级核心零售销售,数据总体上是偏弱的,只是比预期的要少一点,让你觉得,也许市场在寻找更弱的东西。”经济学家指出,在1月份非常强劲的背景下,该数据仍然反映了一个强劲的季度。

富瑞金融集团(Jefferies)货币市场经济学家Thomas Simons在一份说明中说,“个人消费在2月和3月趋于平缓,但这是在1月支出势头大增之后,最重要的是,2月和3月的疲软单独看令人苦恼,但由于1月的支出狂潮,季度平均水平要强得多。”

美元指数当日上涨0.57%,报101.53,此前跌至100.78,为去年4月以来最低。它仍处于连续第五周周线下跌的轨道上。

欧元下跌0.44%,至1.0999美元,此前曾触及1.10755美元,为去年4月以来最高。美元兑日元上涨0.91%,至133.78。

投资者正在对美联储今年晚些时候因预期经济放缓而需要降息的可能性进行定价,但经济仍然相对强劲,这使得交易起伏不定。

Issa说,“首要的题材是经济正在放缓,我认为被忽视的是,事情的发展可能需要更长的时间,也许极其缓慢,而美国经济的韧性比人们所认为的要强。”

上周五的其他数据显示,美国4月份的消费者信心有所上升,但家庭对未来12个月的通胀预期上升。3月份美国工厂的产量下降也超过了预期,但在第一季度勉强实现了小幅增长。

美联储理事沃勒上周五表示,尽管一年来积极加息,但在将通胀率恢复到2%的目标方面“没有取得多大进展”,仍需要将利率提高。

亚特兰大联储主席博斯蒂克则表示,再加息25个基点,就能让美联储在结束紧缩周期时,对通胀率将稳步回到2%的目标有一定的信心。

芝加哥联邦储备银行主席古尔斯比也表示,随着美联储在过去一年里的大幅加息的效果在经济中充分显现,美国出现衰退肯定是可能的。联邦基金利率期货交易员认为,美联储在5月2-3日的会议上再加息25个基点的可能性为81%。

标题:4月17日财经早餐:本周聚焦美联储经济褐皮书,关注两大央行政策会议纪要

地址:https://www.lushanhotel.cn/article/2736.html